고정 헤더 영역

상세 컨텐츠

본문

미래에셋맵스리츠(357250)는 코스피 시장에 상장된 리츠(REITs) 종목 중 하나이다.

이전에 인플레이션과 약세장에 투자하기 좋은 종목으로 SOC펀드 중 하나인 '맥쿼리인프라(088980)'와 리츠주를 소개했던 적이 있었다.

인플레이션과 약세장에 투자하기 좋은 종목(맥쿼리인프라&리츠)

인플레이션과 약세장에 투자하기 좋은 종목(맥쿼리인프라&리츠)

최근 우크라이나-러시아 전쟁과 더불어 인플레이션과 금리인상 등의 이유로 글로벌 약세장이 이어지고 있는데요. 이런 상황일 때 투자하기 좋은 종목을 소개해드리려 합니다. 올해 국내시장

chostock.com

이때는 맥쿼리인프라를 중점으로 작성하면서 '리츠주들은 금리인상에 취약할 수 있다.'는 점을 부각했는데 이번에 소개할 미래에셋맵스리츠는 금리인상에도 영향이 현저히 적은 편이다.

그리고 향후 금리 인하 시기가 올때는 예금 금리보다 매력적인 고배당 주식에 대한 수요가 몰려 미래에셋맵스리츠가 부각될 때가 올 것이다.

1. 미래에셋맵스리츠 소개

리츠(REITs, Real Estate Investment Trust)에 대한 설명은 위 링크의 이전 글을 참고하시고, 간단히 설명하자면 부동산, 실물자산에 투자하는 주식이다.

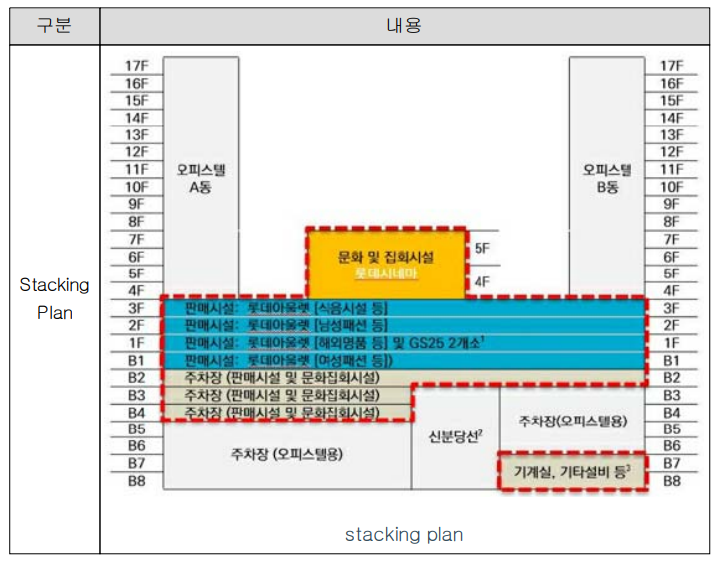

미래에셋맵스리츠는 경기 광교신도시 내, '광교 센트럴푸르지오시티 상업시설'에 투자한다.

정확하게는 광교 센트럴푸르지오시티 중 오피스텔을 제외한 B4(지하 4층)~5F(지상 5층)의 상업시설만 리츠 자산으로 되어있다.

신분당선 광교중앙역에서 도보로 5분 거리에 위치하고 주변에 아주대학교와 공원, 주거시설 등이 어우러져 있다.

2. 미래에셋맵스리츠 구조

GS리테일을 임차인으로 '고정 임대료'를 수취한다. 만기는 2035년 9월까지 책임임대차 계약을 맺었다.

고정 임대료은 연간 10,756,302,780원이다.

그러나 임대료가 고정되어 있지 않고 인플레이션을 감안하여 임대료가 매년 2%씩 인상하기 때문에 인플레이션에도 안정적으로 수익을 얻을 수 있는 리츠 종목이다. (2030년부터는 1%씩 인상)

전차인은 롯데쇼핑으로, GS리테일과 동일한 계약 기간을 가지고 있으며, 롯데 아울렛과 롯데시네마를 운영 중이다. '고정임대료'와 '전차인 매출 연동 전대료'를 지불하고 있다.

월 고정 차임 : 541,667,000원(VAT 별도)

월 변동 차임 : 차임산정기준 매출액 * 3.2%

*전차인이라는 의미가 생소할 수 있는데, GS리테일이 미래에셋으로부터 광교 상업시설을 빌렸으나 이것을 다시 3자인 롯데쇼핑에게 빌려주는 것을 '전대차'라고 부른다.

GS리테일이 임차인이면서 전대인이 되고, 롯데쇼핑은 전차인이 되는 것이다.

3. 미래에셋맵스리츠 안정성, 임대율

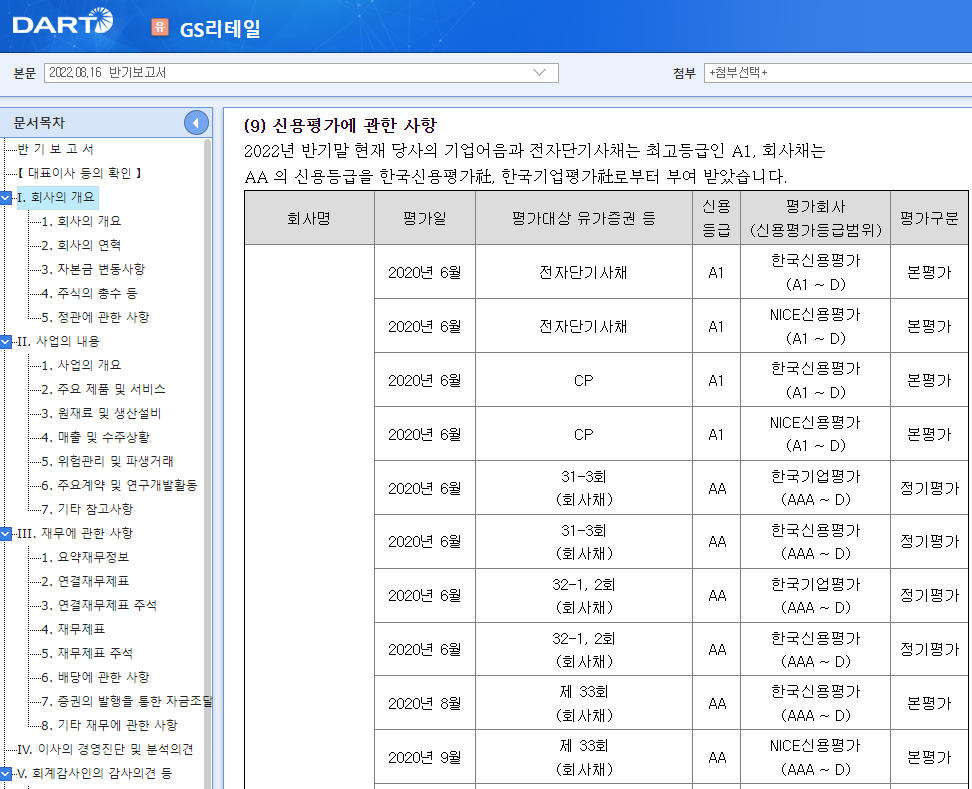

GS리테일과 롯데쇼핑 모두 신용등급이 AA으로 소개자료에는 적혀있지만, 현재(2022년 반기보고서)는 GS리테일 AA, 롯데쇼핑은 한단계 낮아진 AA- 이다. 낮아졌더라도 상당히 탄탄하다.

임대율도 2022년 10월 기준으로 100%이다. 혹여나 임대율이 낮아진다고 하더라도 리츠가 받는 임대료에서 고정 임대료 비중이 100%이기 때문에 크게 지장이 없다. 임대율과 매출이 하락함에 따라 우려되는 손실, 리스크는 GS리테일과 롯데쇼핑이 지게된다. (향후 2035년에 임대차계약 갱신이나 자산 매각이 가치가 하락할 수는 있다.)

또한 보증금 몰취, 임차인 귀책 해지시 손해배상 및 위약벌로 500억원을 배상하도록 계약되었다.

미래에셋맵스리츠은 종가 3,735원 기준으로 시가총액 751억 가량으로 시총 대비 위약금이 상당량을 차지한다. 그렇기에 임차인이 2035년 이전에 해지한다는 최악의 상황에서도 유상매입을 진행할 수 있다. (차액은 보유하고 있는 현금과 부동산 매각 수익으로 충분히 충당 가능할 것임.)

4. 미래에셋맵스리츠 차입금 및 채무

글 초반에 다뤘던 것처럼 리츠 종목들의 단점은 금리 인상에 취약하다는 점이다. 부동산 대출 금리 또한 상향 조정되어 이자 비용 때문에 배당이 훼손될 것이란 우려가 생기기 때문이다.

그러나 미래에셋맵스리츠는 이러한 위험성이 현저히 적은 편이다.

아래는 대출을 받은 이력이다. 조달 금리가 높은 후순위는 상장 공모 자금으로 상환을 완료하였고, 선순위 대출 금리는 2.4%에 불과하다. 심지어 2025년까지 고정금리이므로 금리 인상에 영향이 없는 것이다.

심지어 대출 갱신 혹은 대환을 할 경우 2025년 시기에는 금리를 인하할 것으로 전망됨으로 리스크가 적다고 판단된다.

선순위 (금리 2.4% / 2025년 3월 23일)

중국은행 43,000

새마을금고 43,000

중국건설은행 39,000

중국농업은행 26,000

= 총 1510억 (연간 이자 비용 36억 가량)

후순위 (금리 5% / 상장 공모 자금으로 상환 완료)

BNK캐피탈 27,000

하나캐피탈 17,000

메인스트림제13차유한회사 17,000

한국투자증권 11,000

= 총 720억

5. 미래에셋맵스리츠 배당 수익

미래에셋맵스리츠 배당은 5월과 11월에 지급한다.(매년 6개월)

이전에 지급한 배당 이력은 아래와 같으며 위에서 소개했듯이 특별한 비용이 발생하지 않는 이상 배당 수익률이 낮아질 일이 없다. 오히려 매년 수익률은 올라갈 것이다.

20년 하반기 : 132원

21년 상반기 : 153원

21년 하반기 : 121원

21년 배당 합계 : 274원 / 시가 배당 수익률 : 7.336%

22년 상반기 : 150원

22년 하반기 : 135원

22년 배당 합계 : 285원 / 시가 배당 수익률 : 7.63%

미래에셋맵스리츠에 대해 알아보았다. 배당 수익도 상당히 매력적이지만, 금리인상으로 인한 비용증가 우려로 오르지 못한 주가가 사실상 리스크가 없다는 것을 생각하면 이 정도 주가 수준은 저평가 되어있다고 판단된다. 적정주가를 판단해본다면 5,000원 가량은 되어야 할 것으로 생각된다.

'Financial > 국내주식' 카테고리의 다른 글

| 미래에셋맵스리츠(357250) 140억 유상증자, 마제스타시티타워1 취득 (0) | 2023.12.15 |

|---|---|

| KH바텍(060720) 폴더블폰 관련주(힌지), 종목 분석 (0) | 2023.06.30 |

| 솔브레인(357780) 반도체 소재주, 종목 분석 (2) | 2022.07.04 |

| 2022년 MSCI 5월 반기 리뷰 발표 내용 (0) | 2022.05.27 |

| 인플레이션과 약세장에 투자하기 좋은 종목(맥쿼리인프라&리츠) (0) | 2022.05.17 |